Sua renda na aposentadoria vai depender apenas do INSS?

Sua renda na aposentadoria vai depender apenas do INSS?

Se sua resposta é “sim”, recomendo fortemente que você leia este artigo sobre INSS e aposentadoria até o final.

Eu vou mostrar como a correção dos benefícios pagos pelo INSS é muito inferior à correção do salário-mínimo e, aliado ao aumento gradativo dos planos de saúde por faixa etária, seu padrão de vida pode ser muito menor do que você espera no futuro.

A boa notícia é que você pode complementar sua renda na aposentadoria se investir de forma inteligente em ativos financeiros realmente rentáveis.

E obviamente não estou falando da caderneta de poupança ou planos de previdência privada (em sua maioria), pois estes só servem para destruir seu patrimônio.

Você está realmente preparado(a) para entender o cenário do seu futuro financeiro e poder ajustar os trilhos a partir de agora?

Então vamos lá!

INSS e Aposentadoria – Você já ouviu esta história?

Era uma vez José, que sempre contribuiu com o INSS para garantir uma aposentadoria tranquila no futuro.

Era uma vez José, que sempre contribuiu com o INSS para garantir uma aposentadoria tranquila no futuro.

Então, após 35 anos de árduo trabalho, o grande dia chegou!

José finalmente se aposenta e passa a receber uma ótima aposentadoria, quase 10 vezes superior ao salário-mínimo.

Porém, à medida que o tempo passa, a renda de José parece encolher ano após ano.

Mesmo sendo corrigido todos os anos, seu provento mal dá para bancar suas despesas mensais, sobretudo porque seu plano de saúde sofre aumentos bem superiores aos reajustes de seu benefício previdenciário.

Dez anos depois da aposentadoria, seu benefício é agora somente 6 vezes superior ao salário-mínimo.

Enquanto isso, seu plano de saúde quase triplicou neste mesmo período.

A história do José é fictícia, mas este cenário é real.

Reajuste para os benefícios previdenciários acima do salário-mínimo

A atual fórmula de reajuste dos benefícios contida no art. 41-A do Plano de Benefícios da Previdência Social (Lei nº 8.213, de 1991) garante a manutenção do poder aquisitivo dos aposentados e pensionistas que recebem benefícios com valores maiores que um salário mínimo.

A atual fórmula de reajuste dos benefícios contida no art. 41-A do Plano de Benefícios da Previdência Social (Lei nº 8.213, de 1991) garante a manutenção do poder aquisitivo dos aposentados e pensionistas que recebem benefícios com valores maiores que um salário mínimo.

Este reajuste tem como objetivo preservar o poder de compra desses beneficiários, garantindo que os benefícios da Previdência Social sejam reajustados com base no Índice Nacional de Preços ao Consumidor (INPC), calculado pelo Instituto Brasileiro de Geografia e Estatística (IBGE).

Em outras palavras, os benefícios previdenciários acima do salário-mínimo são corrigidos pelo INPC, mas não sofrem ganho real.

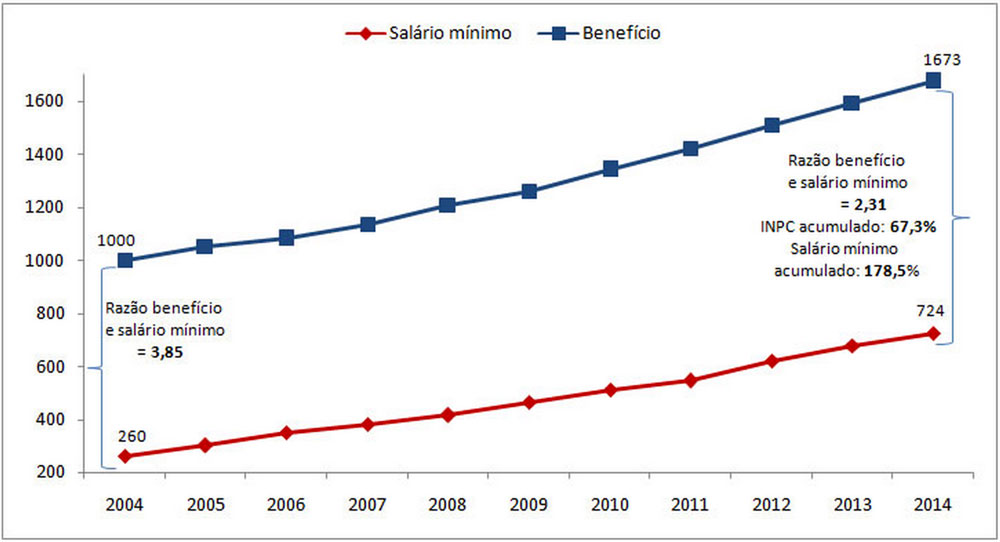

Como exemplo, vamos analisar um benefício hipotético de R$ 1.000 concedido em 2004. Aplicando o INPC a esse valor, conforme a lei, chegamos dez anos depois, em 2014, ao valor de R$ 1.673.

Assim, haveria um aumento nominal de 67,3% e nenhum ganho real.

No Brasil, o piso previdenciário é vinculado ao salário mínimo.

Entre 2004 e 2014, seu crescimento nominal foi de 178,5%, com grande ganho real, já que a inflação foi de 67,3%.

Por essa razão, o benefício de R$ 1.000 equivalia em 2004 a quase quatro salários mínimos (precisamente 3,85) e em 2014 ele equivalia a cerca de dois salários mínimos (2,31).

Vejamos o gráfico:

Não é a toa que cada vez mais pessoas passam a receber apenas um salário-mínimo como aposentadoria, pois o aumento do mínimo sempre é superior ao aumento dos benefícios acima do mínimo.

Em 2014, quase 10 milhões de segurados tinham benefícios acima do piso previdenciário. Com o reajuste estipulado para 2015, 177.270 benefícios passaram a ter valor igual ao salário-mínimo.

Em outras palavras, quase 200 mil pessoas passaram a receber apenas um salário-mínimo. Apenas de 2014 para 2015.

É verdade que isso acontece porque o salário-mínimo tem sido reajustado acima da inflação.

Ainda assim, o custo de vida de um aposentado – até por conta da idade – cresce bem acima da inflação.

Reajustes de preços de planos de saúde

Se os reajustes dos benefícios do INSS não enchem os olhos de ninguém, o aumento de preços dos planos de saúde colocam ainda mais água no seu chopp.

Se os reajustes dos benefícios do INSS não enchem os olhos de ninguém, o aumento de preços dos planos de saúde colocam ainda mais água no seu chopp.

Não sei se você sabe, mas os preços dos planos de saúde são reajustados anualmente – muitas vezes acima da inflação – e, além disso, podem sofrer reajustes de acordo com a sua faixa etária.

Reajustes nos últimos cinco anos

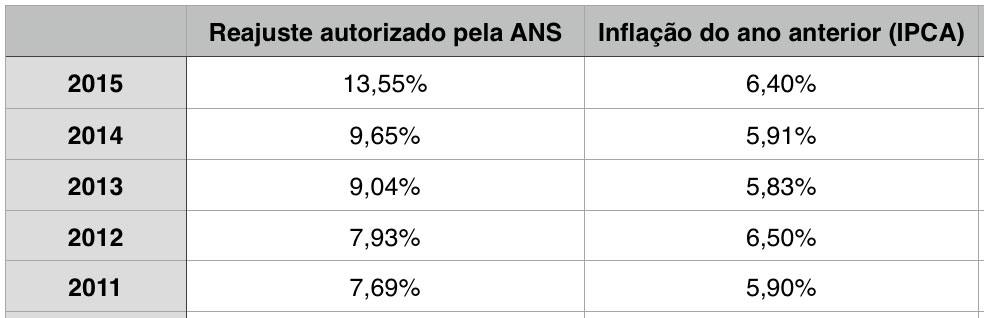

Desconsiderando os aumentos de faixa etária, os planos de saúde aumentaram quase 58% (exatos 57,8%) nos últimos cinco anos.

Neste mesmo período, a inflação medida pelo IPCA subiu “apenas” 34,5%.

Na tabela abaixo, você pode observar o aumento ano a ano:

Não é difícil ver que governo autoriza aumentos absurdos para os planos de saúde, muito acima da inflação no mesmo período.

Como o benefício dos aposentados é corrigido apenas pela inflação, o preço do plano de saúde consome uma parcela maior do orçamento pessoal a cada ano que passa.

Aumento de preço por mudança de faixa etária

Se um aumento acima da inflação já parece algo ruim, o cenário fica ainda pior com a mudança de faixa etária.

A Resolução Normativa nº 63, publicada pela Agência Nacional de Saúde Suplementar em dezembro de 2003, determina que o valor fixado para a última faixa etária (59 anos ou mais) não pode ser superior a seis vezes o valor da primeira faixa (0 a 18 anos).

Esta mesma resolução determina também que a variação acumulada entre a sétima e a décima faixas não pode ser superior à variação acumulada entre a primeira e a sétima faixas.

Complicado?

Então eu “traduzo” para você. 🙂

No primeiro trecho, a legislação autoriza que um plano de saúde para uma pessoa de 59 anos seja até seis vezes mais caro que uma pessoa de 18 anos de idade.

No segundo trecho, a legislação permite que um plano de saúde de uma pessoa com 48 anos pode dobrar de valor após 11 anos (quando completar 59 anos).

Lembrando que estes reajustes são apenas pela mudança de faixa etária, restando ainda o reajuste anual que comentei no tópico anterior.

Deu para entender o tamanho do problema?

Então o que fazer agora?

Entendido o problema, chegou a hora de buscar uma solução.

Entendido o problema, chegou a hora de buscar uma solução.

E a solução é óbvia: você precisa aprender a investir para garantir uma renda complementar ao benefício previdenciário, sob pena de passar por grandes apuros quando se aposentar.

Até aqui, tenho certeza que você já se conscientizou.

O problema é que a grande maioria das pessoas opta por investir na caderneta de poupança ou planos de previdência privada.

E já expliquei neste artigo que estas são péssimas aplicações financeiras.

Poupança

A caderneta de poupança vem rendendo abaixo da inflação ano após ano.

Mesmo com a isenção do imposto de renda, seu dinheiro aplicado lá vale cada vez menos, implicando em perdas reais para você.

Planos de Previdência Privada

No caso dos planos de previdência privada, as taxas cobradas são tão altas que consomem boa parte da sua rentabilidade, inviabilizando este investimento.

Eles, em sua maioria, são vantajosos apenas para os bancos e seguradoras que os oferecem.

Se quiser entender em detalhes por que não investir em planos de previdência privada, clique aqui.

Tesouro Direto

Chegamos então ao Tesouro Direto.

Se você acompanha o Quero Ficar Rico, já sabe que eu sou um dos maiores defensores do investimento em títulos públicos.

Tanto que procurei me especializar nessa área para incentivar cada vez mais pessoas a investirem nesta excelente aplicação financeira.

O Tesouro Direto é mais seguro e mais rentável que qualquer aplicação financeira disponível para pequenos investidores.

Por essa razão, eu recomendo fortemente que você aprenda a investir em títulos públicos.

Conclusão

A partir de agora, você tem três opções para seguir:

A partir de agora, você tem três opções para seguir:

- Opção #1: Continuar exatamente onde está e correr o risco de comprometer seu futuro financeiro por conta de tudo que expliquei neste artigo;

- Opção #2: Tentar aprender por conta própria e, quem sabe, ter algum sucesso nesse caminho;

- Opção #3: Aprender através de um método efetivo, testado e aprovado por milhares de alunos, e surpreendentemente simples: Tesouro Direto Descomplicado.

Se você escolher aprender por conta própria, ainda faço questão de convidar você para assistir a esta aula online gratuita:

Basta clicar no link acima, escolher o melhor dia e horário para você assistir e reservar seu lugar na sala de transmissão.

Já se você quiser poupar esforço, tempo e ainda ter resultados mais rápidos, recomendo o Tesouro Direto Descomplicado, curso oficial do Quero Ficar Rico sobre o Tesouro Direto.

Você pode saber tudo sobre o curso neste link aqui.

Tenho uma pergunta para você…

Você já tinha parado para pensar no impacto dos planos de saúde sobre os aposentados? Tinha dimensão do tamanho do problema em depender apenas do INSS na sua aposentadoria?

Quero que você deixe um comentário abaixo e compartilhe conosco sua opinião sobre o assunto.

Todos aprendem muito mais de forma colaborativa e sua participação é muito importante para que isso aconteça 🙂

Até a próxima!

Imagens de shutterstock.com.

Como Viver de Renda na Aposentadoria

Como Viver de Renda na Aposentadoria